Все повече хора се обръщат към нас по повод на така наречения Павлов иск, заведен от банката.

Все повече хора се обръщат към нас по повод на така наречения Павлов иск, заведен от банката.

Какво представлява Павловия иск?

Най-общо казано, ако имате кредит към банката, но виждаде, че не можете вече да го изплащате и заедно с това продадете някой друг имот Ваша собственост за да не Ви го вземат, то това може да бъде счетено за умишлено увреждане на интересите на кредитора (в случая банката).

Но не за това искам да говоря днес. За Павлов иск можете да си говорите с адв. Кендова. Аз искам да обърна внимание как още при кандидатстването за кредит, вече законодателно са заложени бъдещите Ви проблеми.

Проблем 1 – Предварителната информация

След съкращенията в банковата система последните години, много бивши кредитни инспектори станаха кредитни консултанти на свободна практика. Колко е свободна тази практика няма да коментирам. Ще спомена само, че те рекламират услугите си като безплатни, но получават пари под формата на комисион от банките.

Помните ли инстерията преди години с кредитите в CHF? Тогава от Пощенска банка (най-вече) даваха по-добри комисиони на кредитните консултанти и по-добри условия по кредитите с единствената цел да се отпускат точно такива кредити. Тогава от Кредитланд , Кредитцентър, Кредитнавигатор и други знайни и незнайни се напреварваха да ги рекламират. В последствие CHF се вдигна рязко и доста хора не успяваха да си плащат кредитите. Към днешна дата всички изброени „кредитни консултанти” продължават да съществуват и да се рекламират в интернет, а аз очкавам следващата вълна от хора неможещи да си плащат кредитите доста скоро.

В тази връзка рекламиращите безплатни услуги „кредитни консултанти” нямат интерес да предоставят цялата информация на клиента, ако изобщо я знаят.

Другия начин за получаване на информация са кредитните инспектори в банките. Те са на заплата и няма да работят срещу интересите на работодателя си. Има и друг проблем – получават доста прецезирани обучения, които насаждат единствено нещата които те трябва да говорят с клиентите. Останалите теми и банови практики са табу за тях.

Проблем 2 – Законодателсните промени !!! ВАЖНО – Прочетете задължително!!!

През 2016 с въвеждането на „ЗАКОН ЗА КРЕДИТИТЕ ЗА НЕДВИЖИМИ ИМОТИ НА ПОТРЕБИТЕЛИ” се даде възможност при кандидатсването за кредит, кредитоискателят да може да избира как ще отговаря пред банката – с цялото си имущество или само с имота, който ипотекира.

Тогава писах за този проблем и сега се проявява с пълна сила. Когато кажете, че отговаряте само с ипотекирания имот, лихвата в офертата на банката е с около 20% по-висока, а % на финансиране с около 20% по-нисък. Затова и по-голямата част от новодомците избират винаги да отговарят с цялото си имущество. Какви обаче са последствията и какви ще бъдат?

При справка виждаме, че има вече решения в полза на банките по Павлови искове. Няма изрично решение на ВКС кога и при какви обстоятелства се приема че има увреждане на интересите на кредитора, но по мое мнение такова решение няма и да има скоро. Това ще даде възможност на банките да си „уредят” каквито решния си искат. Нали не се заблуждавате, че съдиите нямат кредити или са независими?

В този аспект имаме 2 случая – кредити теглени преди 2016г. (преди да влзезе в сила ЗАКОН ЗА КРЕДИТИТЕ ЗА НЕДВИЖИМИ ИМОТИ НА ПОТРЕБИТЕЛИ). Тогава не е имало възможност за избор дали отговаряш с цялото си имущество и при ангажиране на специализиран адвокат, със сигурност банката няма да може да докаже умисъл и да Ви развали сделката, ако сте продали някой друг, различен от ипотекирания недвижим имот. Въпреки че както казах има вече такива решения в полза на банки.

За кредитите теглени след 2016г. обаче нещата не са розови. Ако сте се задължили с цялото си имущество, всяко прехвърляне на какъвто и да е имот, ще се счита за увреждане на интересите на банката кредитор. Това значи да отговаряте с цялото си имущество на практика. И така стигаме до хипотезата за която се готвят баките.

Спадане на цените на недвижимите имоти

Дългогодишната ми практика ме е научила, че банките имат много повече информация от клиентите и планират. По този начин си гарантират печалбата. Както с кредитите в CHF за които писах по-горе. В момента има бясно кредитиране за покупка на недвижими имоти, цените им вървят нагоре, „кредитните консултанти” стоят на банковата хранилка, а банковите печалби са все повече от такси и все по-малко от лихви. но забележете – ВСИЧКИ БАНКИ РЕКЛАМИРАТ НИСКИ ЛИХВИ!!! И така идваме до момента в който цените на недвижимите имоти падат. Писах друга статия по въпроса и мога да я допълня след последното увеличение на лихвите в САЩ, но така или иначе корекция в цените на недвижимите имоти ще има. Въпросът е КОГА и КАКВО ще се случи?

Моето мнение е, че спад в цените ще има до 6 месеца. Някои казват до 1 година и може аз да избързвам в прогнозата си, но спада е гарнтиран. И макар този 6 месечен срок да не е 100% сигурен, какво ще се случи е повече от сигурно.

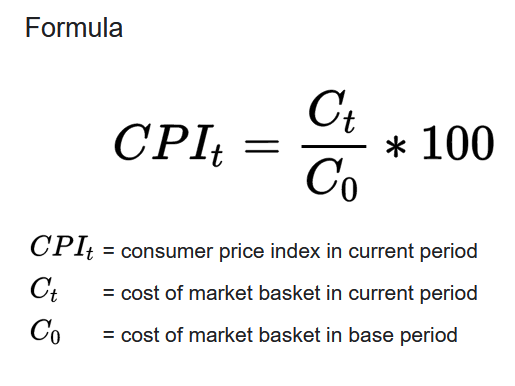

Ето и нагледен пример:

Ако си купите жилище за 100 000 EUR и банката го финансира на 90%, а цените спаднат с 20%, то тогава имота Ви ще струва 80 000 EUR и няма да е достатъчно обезпечение. Решавате, че не си заслужава да изплащате 90 000 EUR за нещо което струва 80 000EUR (което е нормално. Така се случи предходната криза 2008) и искате банката да вземе този имот, а Вие да си живеете в “другия” апартамент. ДА ама НЕ. Дори да го прехвърлите банката ще има законна претенция върху него и точно за това е Павловият иск. Ще продаде и двата имота, за да се удолетвори, без да и се налага да доказва умисъл, както е за кредитите преди 2016. Защото това сте избрали при тегленето на кредита – да отговаряте с цялото си имущество поради по-ниските лихви и по-високото финансиране.

И понеже всички филми свършват с хепиенд, има начин да избегнете тези тенденции, но това минава през получаването на правилната предварителна информация. Сами решете как и откъде.

Васил Кендов

www.draftis.com – Истински Кредитни Консултанти

ЗА КОНСУЛТАЦИИ ПО ЖИЛИЩНИ КРЕДИТИ

НЕРЕДОВНИ КРЕДИТИ

ПРОБЛЕМИ С ЧСИ

Вашият коментар