Банките Вдигат Лихвата, Кога и с Колко ще Нарастнат Вноските по Кредитите?

Банките Вдигат Лихвата, Кога и с Колко ще Нарастнат Вноските по Кредитите?

След като отчетоха рекордна печалба на полугодието от 1 млрд. лева (ръст от 55%), банките започнаха да вдигат и лихвите по кредитите. За да разберем кога това е мотивирано, ще трябва да обърнем внимание на начина на формиране на лихвата и причините за нейното повишение.

ФИРМЕНИ КРЕДИТИ – те са първите, които вече усещат промяната

Фирмите нямат тази законова защита от едностранно вдигане на лихвата, която имат физическите лица. Имаме „Закон за потребителския кредит” и „Закон за кредитите за недвижими имоти на потребители”, но нямаме Закон за фирмените кредити. В този ред на мисли, банките имат правото да определят лихвата и методиката за промяната й както преценят. Въпреки това тяхната лихва се определя по някаква методика, която ще разгледаме след малко.

Как се стигна до вдигане на лихвите?

Това което трябва да знаете е, че ВИСОКА ИНФЛАЦИЯ = ВИСОКИ ЛИХВИ

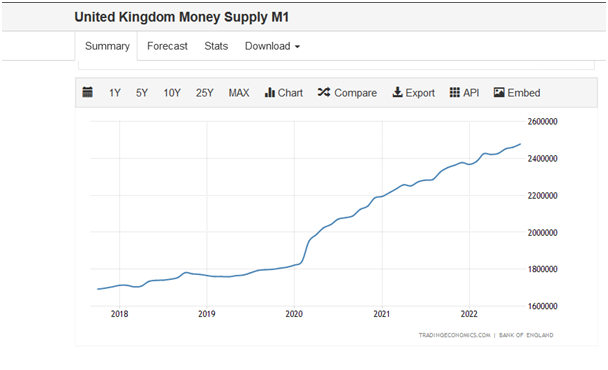

Високите лихви са в основата на борбата с инфлацията. На практика от 2008г. централните банки по света правят така наречените „Количествени облекчения”. Няма да се спирам на механизма на тези Количествени облекчения, но в крайна сметка те водят до увеличение на паричната маса в обращение (някои го наричат жаргонно печатане на пари, макар да има разлика), оттам и инфлация.

А паричната маса в обращение нарастна в пъти, особено след COVID мерките.

Подобна е графиката за всяка голяма централна банка в света – ECB, Bank of England, Bank of Japan…

При нивото на кредитна задлъжнялост в САЩ и ЕС, вдигането на лихвите директно се отразява в спад на печалбите, потреблението, нарастване на вноските по жилищни и потребителски кредити и в крайна сметка в рецесия.

Другият начин за избягване на рецесията е участието във война, но това е отделна тема, която дискутирам на Фейсбук профила си. Сега говорим за лихвите.

Начинът по който се образува лихвата, предопределя и нейното покачване

1. Съществуващи пазарни индекси + Надбавка

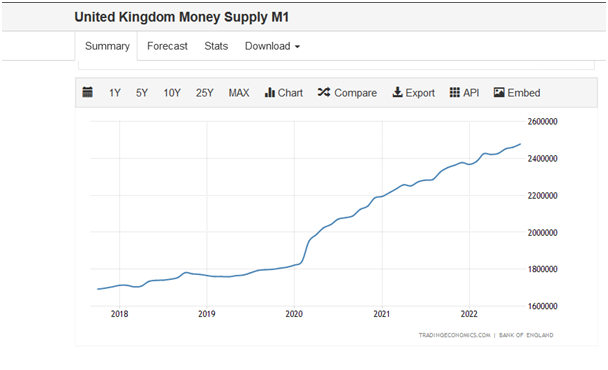

Има най-различни пазарни индекси. У нас най-често се изпозлва EURIBOR. Той се обявява от Европейската банка и когато сте теглили кредит в Евро банките, които го изполват образуват лихвата по следния начин:

EURIBOR + фискирана надбавка = ЛИХВА

EURIBOR-ът може да бъде месечен, годишен, тримесечен и щестмесечен. В зависимост от това, промяната му в лихвата се отразява веднага или след няколко месеца.

Ето как се е движил едномесечния EURIBOR във времето

Друг пазарен индекс е познат като Основен лихвен % на БНБ. Предполагам повечето хора са чували за него. Той се изчислява на основата на друг индекс, наречен LEONIA +, отново изчисляван и публикуван от БНБ.

В банковите договори съм срещал и двата индекса при формирането на лихвата.

За срещи и консултации по банкови кредити и неволи, моля използвайте посочената форма.

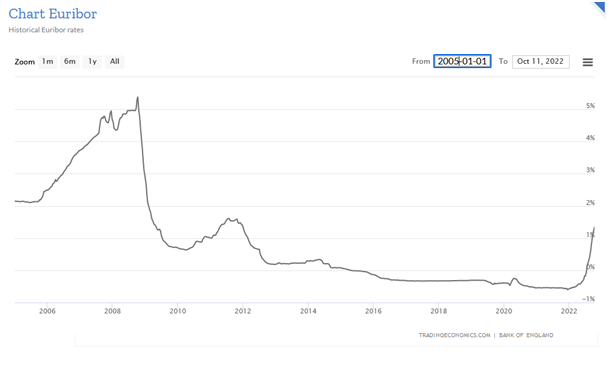

2. „Измислени” пазарни индекси. – Нашето законодателство не е конкретизирало пазарните индекси, които да участват във формирането на лихвата. Дадена е възможност да се избира или съставя такъв индекс. И банките се възползвта от тази възможност и, въпреки че в закона е записано как „Условията и методиката за промяна на лихвата по кредита, трябва да бъдат написани на прост и разбираем за кредитоискателя език”, някой банки са склонни буквално към извращения. Ето примерно пазарния индекс „Пайм” на Пощенска банка.

Ако не можете да се ориентирате, не се притеснявайте. Аз също не мога, а това ми е работата.

Просто клиентите с такъв начин на образуване на лихвата, не могат да се ориентират с колко и кога би трябвало да се повиши лихвата им, респективно вноската. Те са се оставили на милостта на банката и БНБ, която пък твърди, че контрола над тези индекси не е в нейния ресор.

Повишаване на вноските по кредитите

Какъвто и индекс да се използва при формирането на лихвата по кредита, ВНОСКАТА ЩЕ СЕ ПОВИШИ ако пазарните индекси се повишат. Обратното естествено не винаги е вярно, но това е въпрос на допълнителни клаузи в договорите за кредит.

Забелязвате, че последните месеци пазарните индекси са се повишили (EUIBOR, LIBOR, ОЛП на БНБ) като следствие на инфлацията. Колкото е по-голяма тя, толкова повече ще се повишат и лихвите по кредитите (респективно вноските). А тенденцията тепърва започва.

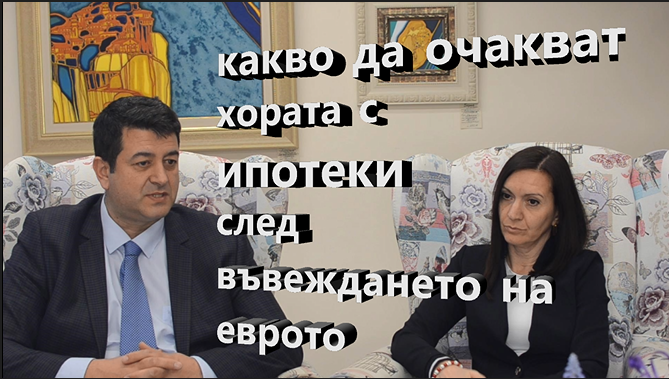

Какво да очакваме?

Към днешна дата на финансовите пазари в UК е тотален хаос. Няколко големи европейски банки също се клатят и очакват държавна помощ. Помните какво стана при предходната криза с Lehman Brothers? Само Deutsche Bank е 3 пъти по-голяма от Lehman, а се налага за 3-ти път да я спасяват в рамките на 7 години. Като се казва „спасяваме”, разбирайте да измислим механизъм с който да „налеем” пари в нея. Както казахме, всяко наливане на пари в условията на инфлация, води до още по-голяма инфлация, репективно лихви. В UК миналата седмица „наляха” пари в пенсионната си система за да не фалира.

Към днешна дата лихвите по ипотечни кредити в UK и USA са 7%. В България са 2.5-3%.

Мислите ли че нашият имотен пазар е по-стабилен и по-доходоносен от Американския или Английския, че лихвите да бъдат по-ниски? Къде е по-добре да давате имот под наем, в Лондон или в София?

У нас просто тенденцията идва със забава от 6-10 месеца.

Лихвите се качват и ще продължат да се качват. Моето лично мнение е, че в рамките на година ще недхвърлят 10%. Първи ще го усетят фирмите, поради липсата на законодателство, което да ги защитава. В тази връзка е добре да се приготвят и да не чакат последния момент. Правим такива консултации, а скоро възнамерявам да направя и курс по фирмени и лични финанси във време на криза.

Вземете мерки – време е!

За отбрана информация касаеща кредитирането и лихвите, моля последвайте ме в Телеграм канала Kendov.com

За срещи и консултации по банкови кредити и неволи, моля използвайте посочената форма.

Вашият коментар