Има пряка връзка между критериите за еврозоната, заемите на правителството, ограничаване на плащанията в брой и растящите банкови приходи от такси

Има пряка връзка между критериите за еврозоната, заемите на правителството, ограничаване на плащанията в брой и растящите банкови приходи от такси

В последните дни доста се изписа за „нуждата” от влизанито в еврозоната. За съжаление доста „уважавани” експерти се изказаха по въпроса и на повечето от тях се даде доста добра телевизионна трибуна. Проблемът е че никой от тях не погледна по-широко и не успя да опише цялостната картина и връзки между различните новини и и реалните икономически последствия. Всеки се концентрираше върху една отделна новина и я разглеждаше като отделно събитие. А новините са свързани и си взаимодействат в една цялостна концепция. За съжаление не зная кой е в основата на цялостната концепция – бюрократи от Брюксел или партийни гении от нащия парламент. Но едно съм сигурен! Това което ще Ви опиша е специално обмисляно и детайлно планирано. НЕ Е СЛУЧАЙНО СЪВПАДЕНИЕ.

Преди няколко дни публикувах статия за еврозоната в БГНЕС http://www.bgnes.com/bez-filtyr/bez-filtyr/4513585/ и Дебати.бг http://debati.bg/vasil-kendov-balgaria-ne-e-gotova-za-evrozonata-i-zashto-latvia-e-shampion-a-gartsia-bedna-i-razsipana/

Този стремеж към еврозоната изглежда нещо ключово важно за нашето правителство, но по-важното е, че трябва да изпълним следните 5 критерия (на някои места се тиражират 4 критерия, но това е защото 2 от критериите са обединанеи в 1):

1. Бюджетен дефицит в рамките на до 3% от Брутния вътрешен продукт;

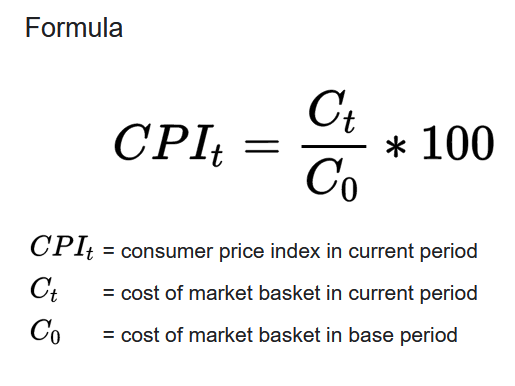

2. Инфлация, която не надвишава с повече от 1.5 процентни пункта средното ниво в страните с най-ниска инфлация

3. Държавен дълг до 60% от Брутния вътрешен продукт;

4. Дългосрочни лихвени проценти по държавни облигации, които не надхвърлят с повече от 2 процентни пункта средното ниво в страните с най-ниска инфлация;

5. Колебания на валутния курс на местната валута с не повече от +/- 15%;

В горните статии заех позицията, че българското правителство използва „Счетоводни тактики” за да постигне или заобиколи тези критерии, а не икономически. Примерно наличието на валутен борд ни гарантира изпълнението на точка 5. Не мисля, че по принцип това изискване е създадено за страни с валутен борд. По-скоро е направено за да се провери и оцени как функционира паричната система в условията на пазарна икономика. Наличнието на валутен борд пречи на изграждане на реална картина за нашата парична система и монетарна политика.И така получаваме КТБ.

Но да се върнем на изискванията и по точно на точки 3 и 4, и да видим как те са свързани с новия кредит от 200 млн. на правителството и ограничаването на плащанията в брой.

Ясно е, че правителството има нужда от пари. Ясно е, че тези пари не се заработват от нашата икономика и трябва да се финансират за да се поддържа неефективната държавна администрация. Това значи държавен заем. Той може да бъде външен или вътрешен заем. Вътрешен разбирайте че правителството издава ценни книги, които имат доходност, и винаги се купуват от банки, застрахователи и пенсионни дружества. Най-много купуват банките.

Ето информация за емисията от март 2017

„След като в края на януари държавата успя да се финансира при рекордно ниска доходност на вътрешния пазар, в началото на тази седмица отново беше проведен аукцион на ДЦК. Сега бяха продадени облигации за 100 млн. лв. при 50 млн. предишния път. Доходността обаче в понеделник е била малко по-висока – 1.8%. Това според представители на банковия сектор е нормално на фона на по-големия предложен обем и предизборната среда”

Ето за сравнение какво дават банките за депозити за същия период

„0.82% е средната доходност по депозитите с договорен матуритет в левове, сочат данните на Българската народна банка. Година по-рано лихвата е двойно по-висока, или средно 1.63%. Така реално парите, вложени в банките у нас, се топят в резултат на засилената годишна инфлация, която достигна 1.7% към края на февруари.

През втория месец на тази година потребителите са влагали левовете си при средна годишна лихва от 0.50% (1.38% година по-рано).”

С две думи банките купуват ДЦК при доходност 1.8% при положение, че го правят с пари на вложителите заети година по-рано при 1.38%.

Сами знаете при какви лихви се отпускат кредитите и колко печелят банките от таксите по тези кредити. Не е доходоносно да даваш пари на държавата и да ги затваряш за 10 години на 1.8% при положение, че дължиш за тях между 0.5% и 1.38%, а отделно инфлация от 1.7% само за първите 2 месеца на годината. Даже още не бяха вдигнали тока, водата и парното. Към края на годината ще е още по-зле. Парите вложени в ДЦК ще се стопят още повече. Казано на кратко – БАНКИТЕ ГУБЯТ ОТ ТАКАВА СДЕЛКА.

Защо да го правят? Имали сте си взимане даване с банки нали? Може да са всякакви, но определено могат да смятат и да печелят от всичко. От държавата обаче определено губят. Защо?

Защото реалните лихви по ДЦК трябва да са доста по-високи. Ама как да са по високи, като критерий 4 от Маастрихт няма да бъде изпълнен? А това ще се следи минимум 2 години ако влезем в „чакалнята за еврозоната”. МИНИМУМ!!!

И като знаем, че банките не обичат да губят, как печелят от тази неизгодна сделка?

Към днешна дата разплащанията в брой са до 5 000 лева! Планират да ги направят до 3 000 лева. Какво си мислите че ще се промени с това? Ще се перат по-малко пари? Само като намалиш кешовите плащания от 5 на 3 хиляди лева?

Не мисля. Примера го видях на живо в Англия. Ремонт на къща струващ 10 000 GBP, но ако платиш в брой е 7 000 GBP. Разликата са данъците.

Истината е другаде. Ако вземете който и да е отчет на БНБ от последните 5 години, ще видите, че дела на приходите от такси в печалбите на банките расте. Банките вече се пренасочват към печалби от такси, а не от лихви. Лихвите са свързани с отпускането на кредити, а това в нашата икономика си е доста рисков бизнес. Таксата е сигурно нещо и се взима веднага. А когато ограничиш плащанията в брой от 5 000 на 3 000 лева (бяха намалени преди това от 10 000 на 5 000 лв) това ще увеличи нуждата от банка. Как иначе ще се разплатиш? А нуждата от банка, значи такси! Таксите са печалби, които ще компенсират загубите от закупуване на ДЦК.

Опитът ми показва, че всяка промяна касаеща банковата система се одобрява от асоциацията на банките. ВСЯКА!!! Няма изключения! Ако не вярвате, потърсете стенограмите от заседанията на правна, бюджетна и икономичека комисии. Там неминуемо ще чуете „разумните” доводи на представителите на Асоциацията на банките в България.

За съжаление тенденцията на поставяне на каруцата пред коня в нашето законодателство продължава. Продължава гласуването на закони и правила без да се прави последваща оценка за въздействието им върху икономиката. Сега гласуваме ограничаване на плащанията в брой, но не бихме се подписали под очакваните последствия от това. А аз съм готов да се разпиша под твърдението, че от месец първи след въвеждането на ограниченията, банковите приходи от такси ще се увеличат.

Всил Кендов

www.Draftis.com – кредитни консултанти

П.П. Склоних да напиша тази статия по молба на Даниел Божилов. Ако сега пак ми запалят офиса, да знаете, че Даниел е виновен 🙂

ЗА КОНСУЛТАЦИИ ПО ЖИЛИЩНИ КРЕДИТИ И ЛИЧНИ ФИНАНСИ

НЕРЕДОВНИ КРЕДИТИ

ПРОБЛЕМИ С ЧСИ

Вашият коментар